„Der Geldmarktstress steigt – kann die EZB gegensteuern?“ – der aktuelle Neuwirth Finance Zins-Kommentar

Markt-Monitoring und Ausblick

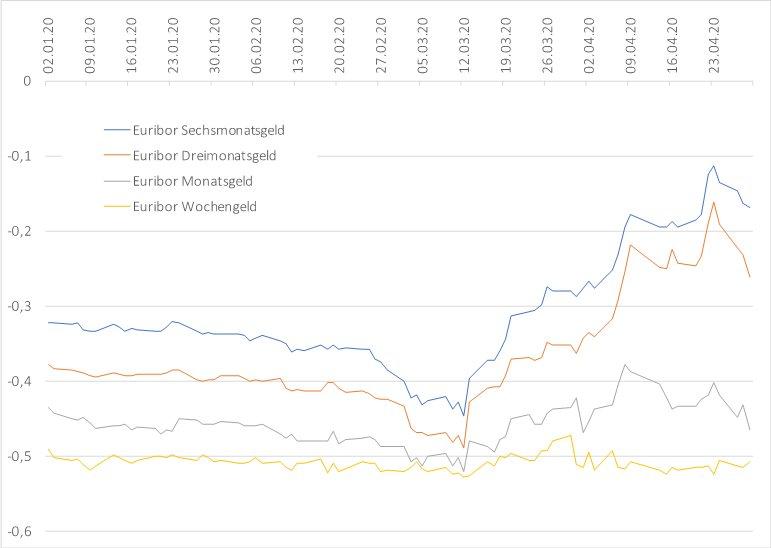

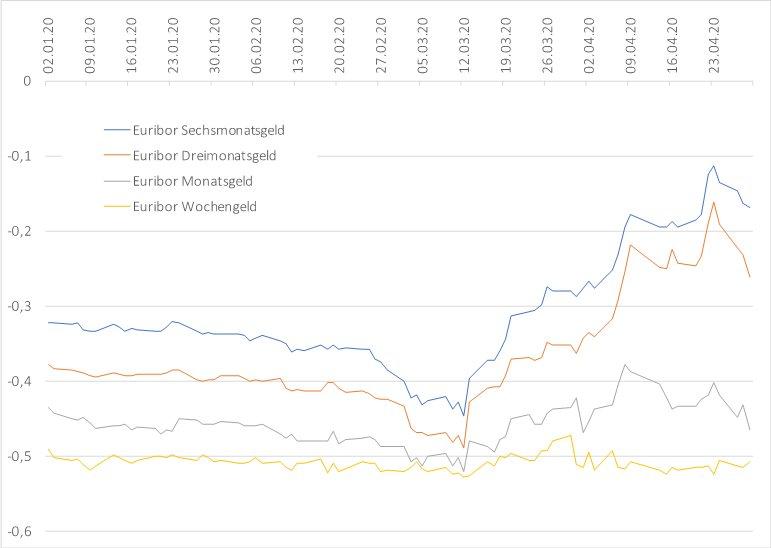

Kurzfristiger Zins: Der 3-Monats-Euribor steigt seit Mitte März und steht aktuell bei – 0,273%. Die EZB wird Ihre Geldpolitik weiter lockern. Eine überdurchschnittlich starke Kapitalnachfrage von staatlicher und nichtstaatlicher Seite führte die letzten Wochen zu steigenden Kurzfristzinsen. Bis Ende 2020 erwarten wir wieder einen leichten Zinsrückgang in Richtung – 0,50%.

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei – 0,20%. Mit Sicht auf die nächsten 6-12 Monate rechnen wir eher weiterhin mit negativen, 10-jährigen SWAP-Sätzen.

Der Geldmarktstress steigt – kann die EZB gegensteuern?

In der Währungsunion wird oft als Benchmark für kurzfristige Zinsen der Euribor (engl. Euro InterBank Offered Rate) herangezogen. Dieser beschreibt die durchschnittliche Zinsrate zu welcher sich Banken in der Eurozone gegenseitig Geld leihen und ist von großer Bedeutung für das alltägliche Bankengeschäft. Der Euribor hilft vor allem dabei die Grundstimmung des Geldmarktes zu erfassen und zu interpretieren. Im März und April 2020 ließ sich ein Anstieg des Euribors von ca. -0,5 Prozent auf fast -0,15 Prozent beobachten (siehe Abbildung 1). Das ist der höchste Wert seit der Eurokrise im Jahre 2012. Dies lässt unter anderem auf eine hohe Liquiditätsnachfrage der Banken schließen, die zum Teil auf einer hohen Kreditnachfrage der Realwirtschaft beruht. Hinzukommt, dass die Bereitschaft von liquiditätsreichen Banken sinkt, unbesicherte Kredite zu vergeben. Das gilt insbesondere für die Kreditvergabe an Geschäftsbanken aus südeuropäischen Ländern, wie Spanien oder Italien. Welcher der beiden Effekte (hohe Liquiditätsnachfrage oder geringes Liquiditätsangebot) dominiert ist unklar, wobei eine Kombination beider Faktoren realistisch scheint. Sicher ist jedoch, dass der sichtbare Stress am europäischen Geldmarkt durch die Coronakrise ausgelöst und verstärkt wurde.

Der Euribor spiegelt vor allem auch das gegenseitige Vertrauen von Banken wider. Wohin ein starker Vertrauensverlust führen kann, lässt sich anhand der Finanzkrise 2008 beobachten. Damals stiegen die kurzfristigen Geldmarktzinssätze um mehrere Prozentpunkte an, sodass Zentralbanken und Staaten intervenieren mussten, um das Finanzsystem vor dem Kollaps zu bewahren. Die Situation rum um die Coronakrise ist aber eine andere, denn es handelt sich hierbei um eine Wirtschafts- und keine Finanzkrise. Die Liquiditätsnachfrage entspringt also aus der Realwirtschaft und nicht der Finanzwelt selbst. Die Banken sind lediglich die Intermediäre, welche die neu geschaffene Liquidität der Zentralbanken weiterleiten.

Es muss nun durch die EZB sichergestellt werden, dass die Hilfsprogramme in der Realwirtschaft auch ankommen, um den Durst der Unternehmen nach kurzfristiger Liquidität zu stillen und Geschäftsbanken zu entlasten. Die EZB beschloss bereits, neben dem Anleihekaufprogramm über 750 Milliarden Euro, die Zinsen für langfristigen Refinanzierungsgeschäfte (TLTRO III) um 0,25 Prozentpunkte zu senken. Damit können sich Geschäftsbanken zukünftig mit bis zu -1 Prozent refinanzieren. Dementsprechend konnte sich der Euribor inzwischen wieder leicht erholen und liegt heute bei rund -0,25 Prozent (siehe Abbildung 1). Das spricht dafür, dass die geldpolitischen Maßnahmen der EZB langsam greifen und die starke Liquiditätsnachfrage allmählich gedeckt wird. Wie sich der Euribor zukünftig entwickeln wird, hängt davon ab, ob die getroffenen Maßnahmenpakete der EZB reichen. Sollte sich der Stress am Geldmarkt weiter steigern, muss die EZB entweder weitere Mittel in Aussicht stellen oder die Effektivität der Hilfspakete steigern, wie z.B. durch ein schnelleres Aufkaufen von Unternehmensanleihen oder eine Anpassung der Auswahlkriterien. In den vergangenen Krisen konnte sich der Euribor stets nach ein paar Monaten wieder erholen, weshalb davon auszugehen ist, dass der sich der derzeitige Abwärtstrend fortsetzt. Trotzdem gilt auch hier den Verlauf der Krise genauestens zu beobachten. Eine zeitnahe Lockerung der Restriktionen könnte die Abhängigkeit der Realwirtschaft von externen Liquiditätszuflüssen verringern und damit den Geldmarktstress abmildern.

Bleiben Sie gesund und liquide!

Neuwirth Finance GmbH

Gautinger Straße 6

82319 Starnberg

Telefon: +49 (8151) 555098-0

Telefax: +49 (8151) 555098-14

http://www.neuwirth.de

![]()