„Hält der globale Boom auf dem Immobilienmarkt an?“ – der aktuelle Neuwirth Finance Zins-Kommentar

Breaking News:

Kathmandu Nepal

Sonntag, Apr. 6, 2025

Hält der globale Boom auf dem Immobilienmarkt an?

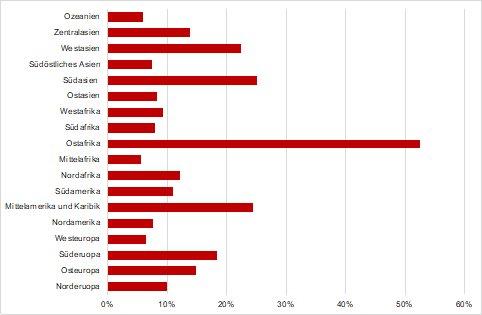

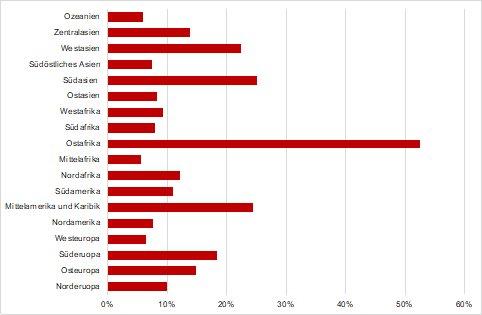

Die Studie zu der Entwicklung der globalen Immobilienpreise beruht auf der sog. Economic Experts Survey (EES), welche eine vierteljährliche Umfrage unter internationalen Wirtschaftsexperten beinhaltet. Laut dem ifo Institut erfasst der ESS „die Einschätzungen zur aktuellen Wirtschaftspolitik und politischen Performance sowie zu Sonderfragen in den jeweiligen Ländern“. Die Sonderfrage der letzten Ausgabe befasste sich mit der zukünftigen Preisentwicklung des globalen Immobilienmarktes. Hierbei befragte das Wirtschaftsinstitut mehr als 1400 Experten hinsichtlich ihrer Einschätzung zu der jährlichen Wertsteigerungsrate von Immobilien in den nächsten zehn Jahren. Das ifo Institut berücksichtigte 18 Regionen weltweit (Vgl. Abbildung 1).´

Demnach erwarten die Experten im Durchschnitt ein jährliches Wachstum von 6,4 Prozent für Westeuropa und 7,7 Prozent für Nordamerika. Mit bemerkenswerten Wertsteigerungsraten stechen Ostafrika (52,6 Prozent), Südasien (25,1 Prozent), Mittelamerika und die Karibik (24,4 Prozent), sowie Westasien (22,4 Prozent) hervor. Zwar korrelieren die Daten stark mit der jeweiligen Inflationserwartung und fallen somit real sichtbar geringer aus, dennoch zeichnen die Zahlen angesichts der derzeitigen Entwicklung am Immobilienmarkt ein überraschendes Bild auf, denn nicht nur Deutschland ist von fallenden Preisen betroffen, sondern auch Länder wie das Vereinigte Königreich oder Schweden sehen sich einem strauchelnden Immobilienmarkt ausgesetzt. Worauf beruhen also diese Einschätzungen der Experten?

37 Prozent der Befragten sehen Nachfragefaktoren, wie höhere Einkommen, das Bevölkerungswachstum oder Investitionen aus dem Ausland als Hauptgründe für das starke Preiswachstum. Weniger relevant, aber dennoch als wichtig erachten die Experten Angebotsfaktoren (27 Prozent) wie verringerte Produktionskapazitäten, höhere Baukosten oder eine Verknappung von Bauland. An dritter Stelle steht der wirtschaftliche Ausblick (15 Prozent), welcher stark an die Entwicklung des Immobilienmarktes gekoppelt ist.

Wie aussagekräftig sind die Prognosen der befragten Experten? Da sich die Daten auf einen Zeithorizont von 10 Jahren beziehen, sind die Daten mit großer Vorsicht zu genießen. Zudem scheint der Klimawandel und die damit verbundenen Risiken nur wenig Beachtung zu finden. Dürren, Überschwemmungen und der steigende Meeresspiegel können zu einer Fragmentierung auf dem globalen Immobilienmarkt führen. Regionen, die solchen Wetterextremen ausgesetzt sind, könnten stark an Attraktivität verlieren. Die derzeitige Hitzewelle in Arizona oder die Jahrhundertflut in Slowenien sind nur zwei Beispiele. Vernachlässigt man den Klimawandel, sind die aufgeführten Makrotrends relevant und könnten sich positiv auf den Immobilienmarkt auswirken. Das muss aber nicht für alle Regionen gleichermaßen gelten. Umfragen über einen derart langen Zeitraum müssen also als das behandelt werden, was sie sind – reine Schätzungen.

Wichtiger Hinweis: Alle im Zinskommentar dargelegten Überlegungen oder Ideen stellen keine Zinsprognosen oder mögliche Zinswenden dar. Valide und belastbare Aussagen zu Zinsentwicklungen mit klaren Handlungsempfehlungen für das persönliche Investment können nur auf Basis eines individuellen Beratungsmandates und des Neuwirth Zinsindikators getroffen werden.

Aktuelle Zinssätze:

Euribor-Rates

Swapsätze

10j. Staatsanleihen Euro versus 3-Monats-Euribor

Neuwirth Finance GmbH

Gautinger Straße 6

82319 Starnberg

Telefon: +49 (8151) 555098-0

Telefax: +49 (8151) 555098-14

http://www.neuwirth.de

![]()